Was ist ein Annuitätendarlehen?

Das erfahren Sie in diesem Ratgeber:

Bei einem Annuitätendarlehen zahlen Sie durchgehend gleich hohe Raten.

Die Annuitätenrate berechnet sich aus dem Zins-und Tilgungsanteil.

Hohe Planungssicherheit und konstante Kreditraten machen diese Darlehensart attraktiv.

Mit kostenfreien Sondertilgungen zahlen Sie die offene Restschuld noch schneller zurück.

Annuitätendarlehen eignen sich vor allem für die sichere Finanzierung eines Eigenheims.

Das Annuitätendarlehen ist eine Finanzierungslösung, bei der Käufer einer Immobilie anhaltend gleiche Raten zahlen. Die sogenannten Annuitäten oder auch Raten, die sich aus Zins und Tilgung zusammensetzen, ändern sich dabei erst nach dem Ablauf der Zinsbindungsfrist. Wir geben die wichtigsten Informationen und vergleichen Vor- sowie Nachteile des Annuitätendarlehens.

Was ist ein Annuitätendarlehen?

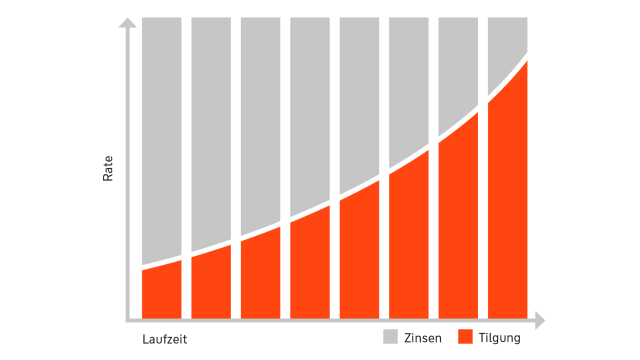

Bei einem Annuitätendarlehen verändern sich die jährlichen Kreditraten nicht. Die sogenannten Annuitäten setzen sich dabei aus einem Zinsanteil und einem Tilgungsanteil zusammen, deren Verhältnis sich mit der Zeit verschiebt. Da der Zinssatz auf 1-30 Jahre festgeschrieben wird (Sollzinsbindung), bleibt dieser konstant und die Zinsen fallen nur für die jeweils übrige Restschuld an. Sinkt diese durch die regelmäßigen Zahlungen, sinkt demzufolge auch der Zinsanteil an der Kreditrate.

Da sich die Annuitäten nicht verändern, steigen die Tilgungsanteile und die Rückzahlung des offenen Kreditbetrages geht schneller voran.

Das Schaubild zeigt den Verlauf der Zins- und Tilgungsanteile an den jährlichen Raten einer Finanzierung.

Die Berechnung der Annuität für die Baufinanzierung

Bei Abschluss eines Annuitätendarlehens vereinbaren die Immobilienkäufer einen anfänglichen Tilgungssatz mit der Bank. Aus diesem und den anfänglichen Zinsen setzen sich die konstanten Annuitäten zusammen. Den Verlauf der regelmäßigen Belastungen und den Stand der Rückzahlungen können Interessierte mit einem Annuitätenrechner ermitteln. Die nachfolgende Liste zeigt ein Rechenbeispiel für eine Darlehenssumme von 100.000 Euro bei einem Sollzins von 2,5 Prozent.

Das Ergebnis aus dem Annuitätenrechner zeigt, wie sich die Zins- und Tilgungsanteile mit der Zeit verschieben und wie die Restschuld Jahr für Jahr sinkt. Das funktioniert übrigens umso schneller, je höher die anfängliche Tilgungsrate ist.

| Rate / Annuität | Zinsen | Tilgung | Restschuld | |

|---|---|---|---|---|

| Jahr 1 | 4.500 € | 2.500 € | 2.000 € | 98.000 € |

| Jahr 2 | 4.500 € | 2.450 € | 2.050 € | 95.950 € |

| Jahr 3 | 4.500 € | 2.400 € | 2.100 € | 93.850 € |

| Jahr 4 | 4.500 € | 2.350 € | 2.150 € | 91.700 € |

| Jahr 5 | 4.500 € | 2.280 € | 2.220 € | 89.489 € |

| Jahr 6 | 4.500 € | 2.220 € | 2.280 € | 87.200 € |

| Jahr 7 | 4.500 € | 2.170 € | 2.330 € | 84.870 € |

| Jahr 8 | 4.500 € | 2.100 € | 2.400 € | 82.470 € |

| Jahr 9 | 4.500 € | 2.040 € | 2.460 € | 80.010 € |

| Jahr 10 | 4.500 € | 1.980 € | 2.520 € | 77.490 € |

Vor- und Nachteile des Annuitätendarlehens im Vergleich

Das Annuitätendarlehen verschafft Planungssicherheit. Denn die Raten verändern sich über den gesamten Zeitraum der Zinsbindung nicht. Wurde kein Volltilgerdarlehen gewählt, bleibt nach der Zinsbindungsfrist eine Restschuld offen, deren Höhe bereits zu Beginn der Finanzierung feststeht. So können sich Verbraucher rechtzeitig um eine Anschlussfinanzierung kümmern und zum Beispiel mit einem Forward Darlehen von Zinstiefs profitieren. Die Planungssicherheit kann sich jedoch auch als Nachteil erweisen. Und zwar dann, wenn Immobilienkäufer die Verträge während ihrer Laufzeit ändern möchten. Da heute niemand bezüglich der Zinsentwicklung über 15 Jahre in die Zukunft blicken kann, besteht außerdem die Gefahr, dass die Zinsen der Anschlussfinanzierung höher ausfallen.

| Die wichtigsten Vorteile | Die wichtigsten Nachteile |

|---|---|

|

|

Sondertilgungen und weitere Optionen für Darlehen

Wer auch mit einem Annuitätendarlehen flexibel bleiben möchte, sollte Sondertilgungen vereinbaren. Auf diese Weise können Verbraucher die Kreditschuld durch kostenfreie Sonderzahlungen schneller tilgen. Wie hoch diese ausfallen dürfen, hängt grundsätzlich von den vertraglichen Reglungen ab. Sicherheit verspricht darüber hinaus auch ein Schutz vor der Vorfälligkeitsentschädigung. Diese müssten Verbraucher zahlen, wenn sie die Immobilie schon vor Ablauf der festgelegten Kreditlaufzeit verkaufen.

Annuitätendarlehen lohnen sich für Eigenheimbesitzer

Die Darlehensform eignet sich vor allem für Käufer selbst genutzter Eigenheime, die bei der Finanzierung keine Risiken eingehen möchten. Diese können den Tilgungsverlauf für einen langen Zeitraum festschreiben und wissen immer, an welchem Punkt sie gerade stehen. Darüber hinaus profitieren sie auch von langen Zinsbindungsfristen. Diese sorgen zwar für etwas schlechtere Konditionen, sichern Immobilienkäufer aber gegen unerwartet hohe Raten ab.

Noch Fragen? Ihr Wüstenrot-Berater vor Ort hilft Ihnen weiter.

Tipp:

In unseren Ratgebern finden Sie weitere Infos zu den Themen Immobilienkauf und Hausbau.

Wichtige Informationen

Bitte beachten Sie: Unsere Ratgeberartikel ersetzen keine Beratung durch einen Gutachter oder Juristen. Bei Unsicherheiten oder Fragen wenden Sie sich daher bitte immer persönlich an einen Fachanwalt oder Gutachter. Bei Fragen zu Finanzierungen, Bausparen oder Versicherungen stehen Ihnen unsere Berater natürlich jederzeit zur Verfügung. Bei Fragen rund um die Immobilienvermittlung und -verrentung stehen Ihnen unsere Immobilienexperten gerne zur Seite.